东哥今日访问浅谈:白条套钱商家收10个点,京东白条转账到银行卡

月1日,上交所发布科创板上市委2021年第61次审议会议结果公告,美埃(中国)环境科技股份有限公司(简称“美埃科技”)首发获通过。美埃科技主营业务系空气净化产品、大气环境治理产品的研发、生产及销售,产品主要应用于洁净室空气净化。下游出货领域主要是半导体领域,其中半导体显示行业的上市公司TCL科技和京东方A是公司的大客户。

此次IPO,美埃科技拟募集资金71,354.13万元,其中42,298.69万元用于生产扩能项目、15,255.44万元用于研发平台项目、13,800.00万元用于补充流动资金。

《股市动态分析》记者通过深入研读美埃科技招股书后发现,美埃科技下游主要客户半导体显示行业新建产线数量在不断下降,特别是京东方A与TCL科技的4条10.5代线建成后,均对外释放出暂无LCD产线建设的计划,美埃科技未来营收规模增长难有保障。此外,公司报告期内多项财务数据远逊同行,特别是应收账增速极快,周转率快速下滑且低于行业平均水平。最后,账龄快速增长的应收账款正不断侵蚀美埃科技的现金流,公司流动比不仅远低于行业平均水平,且长期处于0.68及以下的极低危险区间,流动性风险隐现。

下游面板行业新产线建设或断崖下跌

根据美埃科技介绍,公司的主要产品为风机过滤单元、过滤器产品、空气净化设备。下游行业包括化工、机械制造、电子、半导体、生物医药、汽车制造、医疗、食品制造、商业楼宇及公共建筑等行业。

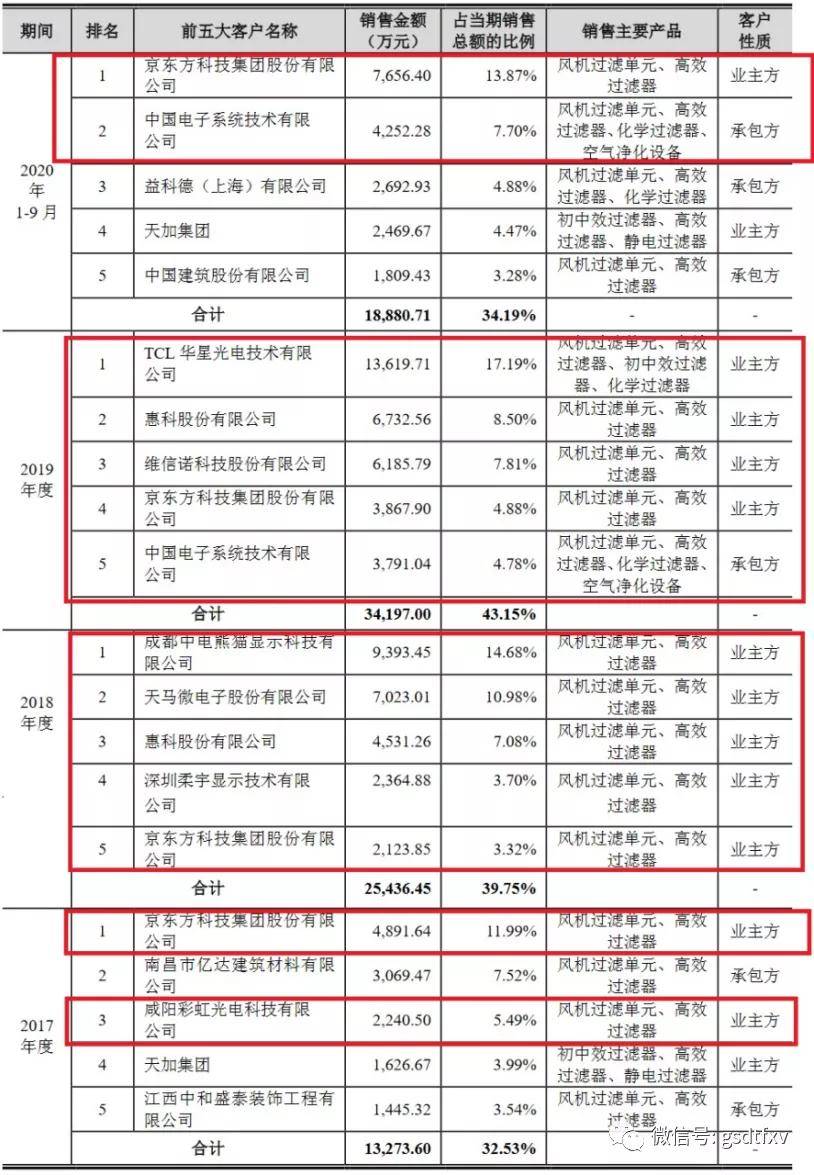

其中,半导体显示行业对营收的贡献极为突出。按照公司给出的数据,2017年至2021一季度,公司半导体行业的营收分别为11,985.43万元、32,691.97万元、39,855.23万元、40,274.42万元和8,863.79万元。占营收比重分别为29.38%、51.09%、50.29%、44.60%和41.84%。这其中,半导体显示企业的营收占比最高,虽然美埃科技没有单独进行披露,但是从前五客户情况看,以2018年为例,五大客户全为面板制造商,合计贡献25,436.45万元,占营收比重39.75%。遍观2017年以前公司前五大客户情况,面板企业占比都不低。(见表一)

然而,众所周知,2011年以来中国面板产线呈现井喷之势,大量高世代线持续投产,遍地开花。这一态势一直持续到当前京东方武汉B17产线和惠科长沙H5产线的投产。然而,随着政策指导下LCD产线建设越发谨慎,TCL的T9产线极有可能是最后几条高世代LCD产线之一。此外,OLED领域当前竞争无利可图,维信诺几近破产,行业第一的京东方也无法盈利,TCL的T4产线投产后暂时没有新的OLED产线的投资意向。目前,仅有京东方重庆B12产线在建,福州B15产线仅为规划。

可以看到,美埃科技下游众多客户客户的产线建设断崖式下滑,特别是京东方A与TCL科技的4条10.5代线建成后,均对外释放出暂无LCD产线建设的计划,未来美埃科技营收可能面临同样的大幅下降的问题。

表一:2017年以来美埃科技前五大客户情况

多项财务指标远逊同业

2017年至2020年和2021年一季度,美埃科技应收账款分别为16,204.31万元、19,524.02万元、28,673.90万、35,899.96万元和28,787.51万元,呈现持续增长的态势。应收账款净额占营业收入比重分别为39.72%、30.51%、36.18%、39.76%和33.97%。对应的应收账款周转率分别为2.51、3.58、3.29、2.8和2.62。美埃科技的应收账款周转率不仅整体处于下降趋势,而且长期低于同行同期3.90、4.00、3.67、3.45和4.57的平均值。

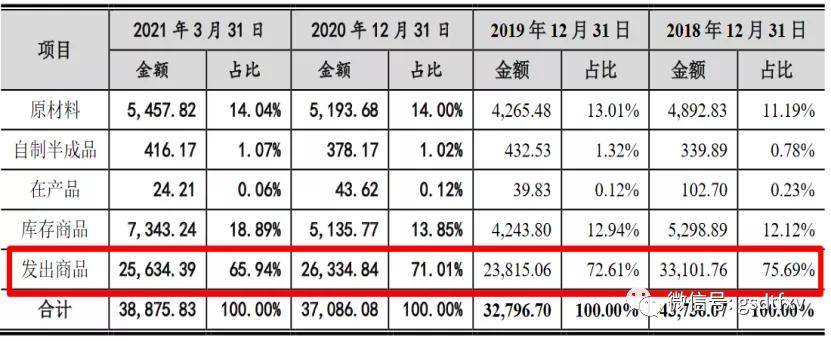

需要注意的是,报告期内,美埃科技存货账面价值分别为36,788.28万元、43,736.07万元、32,796.70万元37,086.08万元和38,875.83万元,占流动资产的比例分别为59.35%、55.15%、42.58%38.32%和41.48%。占比极大,观察存货构成情况,发出商品占比极大。(见表二)

表二:美埃科技存货明细

由于发出商品的影响,美埃科技报告期内的存货周转率为0.91、1.11、1.43和1.39,严重低于同行业平均水平的4.74、5.02、4.27、2.87。公司表示,大型洁净室订单销售占比较高,整体项目验收时间较长,导致存货周转率较低。

可以看到,报告期内,美埃科技多项财务数据远逊同业水平,是否具备合理性值得探究。公司存货周转率的如此之低,同行业务基本相同的企业的验收为何速度就快于公司?

流动性危机渐现

根据美埃科技披露的应收账款账龄情况,公司近3年时间的高账龄应收款呈现恶化态势。1年以上账龄的应收款占比2018年以来分别为3.81%、6.57%和16.17%。2020年前三季度账龄最差,且也已经超过2017年。(见表三)

表三:2017年以来美埃科技应收款账龄情况

本文系作者授权本站发表,未经许可,不得转载。